FAQ: bewijsmateriaal

Is beleggen veilig en geeft het een betrouwbare rente op lange termijn?

Ja, beleggen is veilig en geeft een betrouwbare rente, maar alleen wanneer aan twee voorwaarden is voldaan:

- Je investeert met een gediversifieerd portefeuille

Bijvoorbeeld door te beleggen in beleggingsfondsen die de "markt als geheel" dekken, wat betekent dat je belegt in ALLE bedrijven die op een beurs staan ingeschreven). - Je investeert met een lange investeringshorizon

Ten minste 20 jaar ("beleggingshorizon" betekent hoe lang je van plan bent de aandelen aan te houden). In 150 jaar beursgeschiedenis is er nooit een periode van 25 jaar of langer geweest waarin de beurs als geheel verlies leed, ongeacht op welke dag je begon met beleggen (dus ook niet in de perioden waarin de grote aandelencrash van de jaren dertig is opgenomen)!

Hoe weten we dat beleggen veilig is en een betrouwbare rente geeft als aan deze voorwaarden is voldaan? Welk bewijs is er voor?

We weten dit vanwege twee redenen.

Ten eerste zijn er uitgebreide beursgegevens beschikbaar van de afgelopen 150 jaar, onder andere een dataset samengesteld door Nobelprijswinnaar Robert R. Shiller. Uit deze gegevens volgen twee conclusies:

- Hoe langer je investeert, hoe kleiner de afwijkingen van de gemiddelde rente zijn, dus hoe veiliger je investering is.

- De gemiddelde langetermijnrente bedraagt 7,0% per jaar. Dit getal is al gecorrigeerd voor inflatie; ongecorrigeerd is het een hoger, 9,1%.

Ten tweede is dit hoe onze economie werkt. De economische theorie dicteert dat je in het kapitalisme 'beloningen' (d.w.z. geld) kunt verdienen voor twee dingen: arbeid en kapitaal. Bij arbeid is de beloning een loon. Bij kapitaal is de beloning winst. Het is logisch dat het uitlenen van kapitaal (wat beleggen is) over lange perioden gemiddeld loont. Anders zou niemand meer geld uitlenen of investeren en zou het kapitalistische systeem niet meer werken.

Het is logisch dat investeren over lange perioden gemiddeld loont: zo werkt onze economie.

Kun je wat meer uitleg geven over dit beschikbare bewijs?

Ja, met plezier, want dit bewijsmateriaal is echt belangrijk voor ons bij Give For Good. De afbeeldingen hieronder geven verder inzicht in de gegevens van Robert R. Shiller die we hierboven introduceerden. Ze zijn gemaakt met behulp van de gegevens in dit bestand, die voortbouwt op de door Shiller samengestelde dataset.

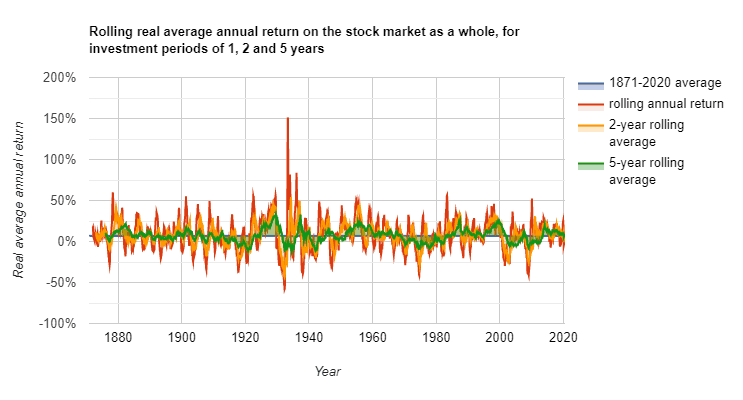

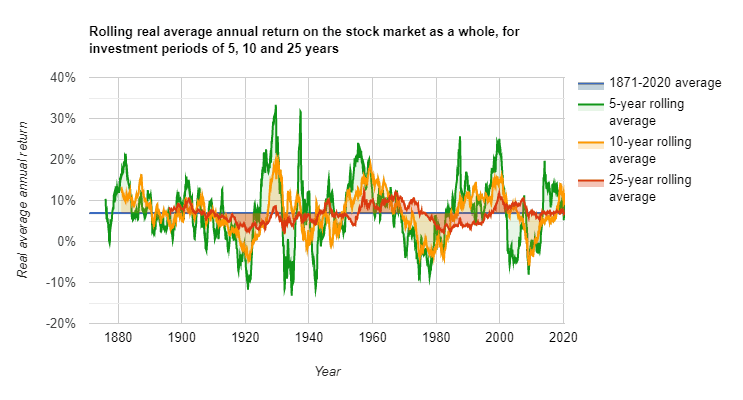

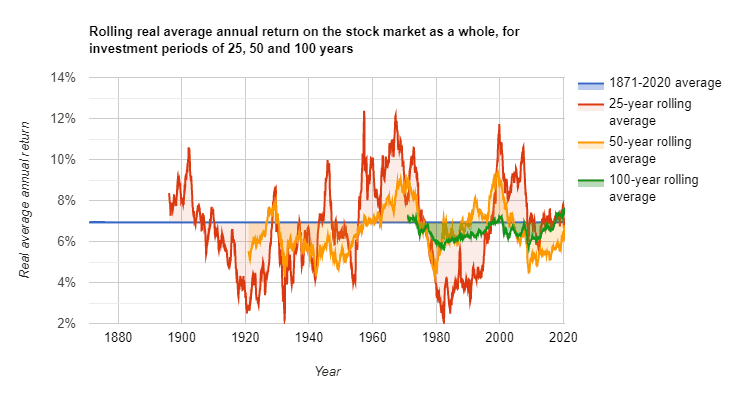

De afbeeldingen tonen het gemiddelde jaarlijkse rendement dat je zou hebben gehad als je in de markt als geheel zou hebben belegd. Elke afbeelding toont dit voor een andere reeks investeringsperioden (de "investeringsperiode" is hoe lang je de aandelen daadwerkelijk hebt aangehouden, als de periode in het verleden ligt):

- Figuur 1 voor investeringsperioden van 1, 2 en 5 jaar

- Figuur 2 voor perioden van 5, 10 en 25 jaar

- Figuur 3 voor perioden van 25, 50 en 100 jaar

Bron voor deze drie grafieken: gegevens gebaseerd op Robert R. Shiller, Stock Market Data Used in "Irrational Exuberance" Princeton University Press, 2000, 2005, 2015, bijgewerkte gegevens, oorspronkelijk beschikbaar bij het departement economie van de universiteit van Yale (hier), ook opgeslagen op onze eigen website (hier). De aanpassingen van Give For Good kunnen ook worden gedownload van onze website (hier).

De lijnen zijn verdeeld over drie grafieken, in plaats van ze allemaal in één grafiek te zetten, om de visualisatie te verbeteren. '5 jaar' en '25 jaar' staan allebei expres in twee grafieken - daar komen we later op terug.

Het eerste wat opvalt aan deze drie grafieken is hun x-as. Ze beginnen allemaal in 1871. Dit komt omdat we vanaf dit jaar goede voorraadgegevens beschikbaar. De lijnen zijn 'voortschrijdende gemiddelden', wat betekent dat elke maand een nieuw gemiddelde werd berekend voor de 1, 2, 5, 10, 25, 50 of 100 jaar daarvoor. Daarom geldt: hoe groter de investeringsperiode, hoe later de lijn in de grafiek begint. De grafieken bevatten een analyse van in totaal 1794 maanden tussen januari 1871 en juni 2020.

Merk ten tweede op dat de gemiddelde jaarlijkse rente in de afgelopen 150 jaar is 7,0%. Nogmaals, dit is "reëel rendement", wat betekent dat het al gecorrigeerd is voor inflatie. Het gemiddelde ongecorrigeerde rendement is hoger, 9,1% (de gemiddelde inflatie per jaar was 2,1%).

Merk ten derde op dat naarmate de investeringsperiode groter wordt, de variantie ("variantie" betekent hoeveel de lijn afwijkt van zijn gemiddelde) rond de gemiddelde rente wordt kleiner (merk op hoe verschillend de y-assen zijn in de 3 grafieken). Als je 1 jaar lang investeerde, zou je, als je precies in de goede maand begon, een rente hebben gemaakt van 151,3% (!). Als je in de slechtste maand begon, zou je -58,1% hebben verdiend (wat betekent dat je 58,1% per jaar verloor). Afhankelijk van de maand en het jaar waarin je begon te beleggen, kun je echt geluk of pech hebben. Naarmate de investeringsperiode langer wordt, worden deze getallen echter kleiner. Met 5 jaar zijn ze al 33,3% en -13,2%, met 10 jaar 20,0% en -5,9%, enzovoort.

Daarom staan '5 jaar' en '25 jaar' allebei in twee grafieken: om de afname van de variantie te visualiseren naarmate de investeringsperiode groter wordt. De lijn met de kleinste variantie in de eerste grafiek (investeringsperiode van 5 jaar) is dezelfde als de lijn in de tweede grafiek met de grootste variantie! En dit geldt ook voor de lijn met de kleinste variantie in de tweede grafiek (investeringsperiode van 25 jaar): die is hetzelfde als de lijn met de grootste variantie in de derde grafiek. Hieruit blijken de grote verschillen tussen de variantie voor kleine en lange investeringsperioden. De conclusie uit dit alles is dus: hoe langer de investeringsperiode, hoe kleiner de variantie rond de gemiddelde rente.

Een andere manier om dit te visualiseren is deze beste en slechtste gemiddelde jaarlijkse rente in de geschiedenis te nemen voor elke investeringsperiode. Als je dat doet, krijg je het staafdiagram hieronder.

Merk op dat voor 21-, 25-, 50- en 100-jarige investeringsperioden, ongeacht de maand en het jaar waarin je begon te investeren, het gemiddelde jaarlijkse rendement ALTIJD positief was. Bron: gegevens gebaseerd op Robert R. Shiller, Stock Market Data Used in "Irrational Exuberance" Princeton University Press, 2000, 2005, 2015, bijgewerkte gegevens, oorspronkelijk beschikbaar bij het departement economie van de universiteit van Yale (hier), ook opgeslagen op onze eigen website (hier). De aanpassingen van Give For Good kunnen ook worden gedownload van onze website (hier).

Merk op dat er sinds 1871 geen enkele (!) beleggingsperiode van 21 jaar of meer is geweest - van de 1794 geanalyseerde perioden, die elk in een andere maand beginnen - waarin het gemiddelde reële rendement per jaar op de aandelenmarkt als geheel lager was dan 0. Dit komt ook overeen met de lijngrafiek voor deze beleggingsperiode hierboven - het daalt nooit onder 0. Als je enorme pech had en je begon te beleggen in de slechtste maand, dan had je nog steeds elk jaar een positief rendement van gemiddeld 0,4%. Als je geluk had, en je begon in het best mogelijke jaar, behaalde je elk jaar een rendement van gemiddeld 12,9%.

De conclusie van al deze gegevens is dus: zolang je zo gediversifieerd mogelijk investeert (in de markt als geheel) en een beleggingshorizon hebben van meer dan 25 jaar, is beleggen in aandelen historisch gezien veilig en geeft het een gemiddeld rendement van 7,0% per jaar.. Dezelfde berekeningen kunnen gedaan worden voor gewoon spaargeld, dit is historisch gezien ook veilig, maar geeft slechts een gemiddeld rendement van 2,3% per jaar.

Er is sinds 1871 geen enkele (!) investeringsperiode van 21 jaar of meer geweest waarin het gemiddelde reële rendement per jaar minder dan 0 was.